・そもそも投資が怖いし、損しそう...

・NISAがお得と聞くけど、よくわからない

そんな方向けに、今回はNISAについて解説します。

この記事で解決できること

- NISAとはどういう制度?

- NISAで投資を始めるメリット

- 初心者に向いているNISAは?

本記事の信頼性

物価高に給料は上がらず、生活するのが大変は時代...

お金を増やしたいけど、投資は「損しそう」「危ないから銀行に預けておくのが一番」と思う方も多いと思います。

でも普通預金の利率は大手銀行で0.001%...

それに加えて住宅購入や教育費、老後資金...必要なお金は増える一方です。

資産運用を真剣に考えないと、どんどんお金の不安も大きくなっていきます。

収入を増やすのもなかなか難しく、節約や家計の見直しをするのも限界があります。

残りは「お金に働いてもらい、資産を増やしてもらう!」これしかありません。

たしかに投資をすれば必ずお金が増えるわけではありません。

しかし投資によってお金が減るリスクを低くすることはできます。

お金が減るリスクを減らし投資で成功するのであれば、「分散投資」「長期投資」「余裕資金」の3つが重要です。

長期投資をするためには、今すぐにでも投資の勉強を始めましょう!

NISAとは?2023年までのNISAを初心者の方向けにわかりやく解説

NISA制度について、これから投資を始める方向けに詳しく解説していきますね。。

① NISAとは?

NISA(ニーサ)は、株式や投資信託などの金融商品に投資した際の利益に対して、税金が非課税になる制度です。

この制度は、個人投資家が資産形成を行う際のサポートを目的としています。NISA口座内での取引では、年間一定金額の範囲内で購入した金融

商品から得られる利益が非課税になります。これにより、投資家は税金の負担を気にせず、より積極的な投資を行うことが可能です。NISAは成

人が利用できる一般NISA、つみたてNISA、未成年者が利用できるジュニアNISAの3種類があります。

※2024年1月から『新NISA制度』が開始します。2023年のうちに変更箇所を理解しておきましょう!

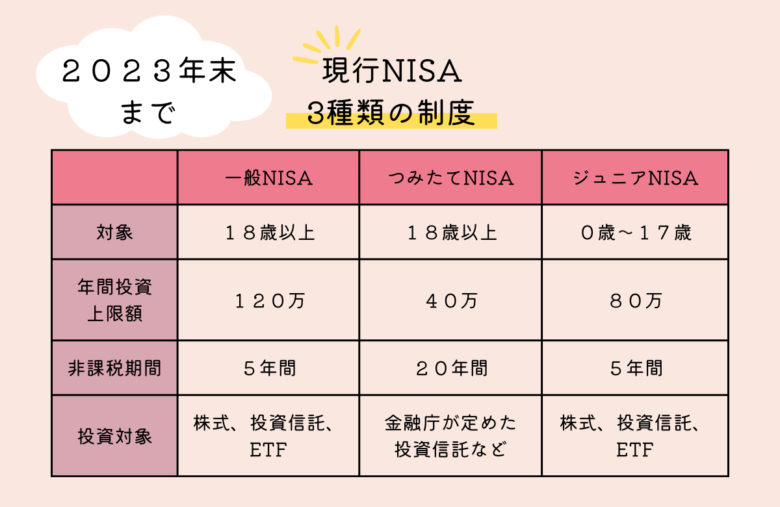

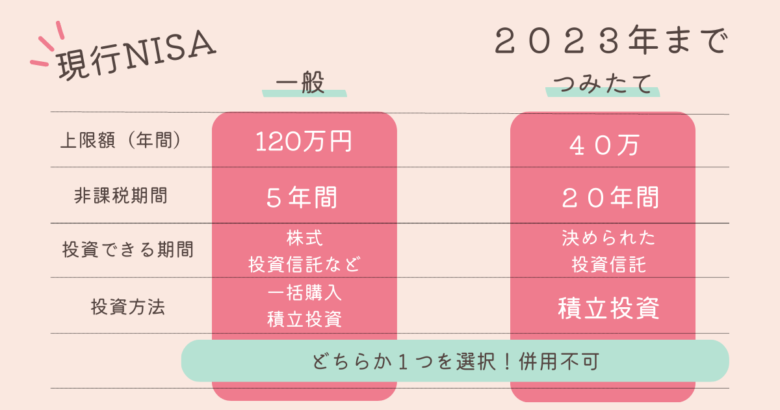

② NISAの種類と特徴とは?

NISAには3つの種類があります。

一般NISAは、株式や投資信託などを年間120万円まで購入でき、最大5年間非課税で保有できます。つみたてNISAは、一定の投資信託を年間40万円まで購入でき、最大20年間非課税で保有できます。ジュニアNISAは、株式や投資信託などを年間80万円まで購入でき、最大5年間非課税で保有できます。これらの制度は、それぞれ異なる特徴を持ち、投資家のニーズに応じた選択が可能です。

③初心者におすすめのNISAはどれ?

3つの種類のNISAには、それぞれ特徴があります。ぜひ内容をしっかり理解しておきましょう!

一般NISA

2014年から始まった一般NISAはこちら。

| 年齢 | 18歳以上 |

| 投資年間上限 | 120万円/年 |

| 非課税期間 | 5年間 |

| 投資対象 | 株式・投資信託、ETFなど |

| 注意点 | つみたてNISA口座を持っている方は開設ができない |

非課税になるのは、株式・投資信託等への投資から得られる配当金・分配金や譲渡益です

株式や投資信託、ETFなどご自身で選んで投資をするスタイルです。

とくに初心者の方には、銘柄選びで困ってしまうこともあるかも...

つみたてNISA

2018年から始まったつみたてNISAはこちら。

| 年齢 | 18歳以上 |

| 投資年間上限 | 40万円(3.3万円/月) |

| 非課税期投資対象間 | 20年間 |

| 投資対象 | 長期の積立・分散投資に適した一定の投資信託 |

| 注意点 | 一般NISA口座を持っている方は開設ができない |

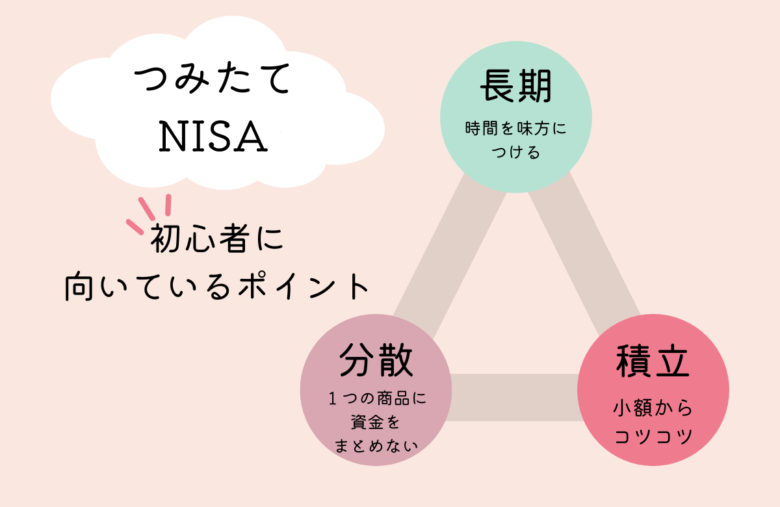

初心者の方にるみたてNISAがおすすめな理由は...

ポイント

①運用商品が比較的リスクの低い投資信託のみ

②プロが運用してくれる

③1日100円から投資が始められる

④運用で出た利益に税金がかからない

仕事や子育てで忙しいママでも楽に投資ができますね!

つみたてNISAがおすすめな方は...

おすすめ

・知識がないけど、将来の資産形成を始めたい

・投資が怖い

・損失が怖いから、少額で始めてみたい

初心者の方がまず投資を始めるには、おすすめできる制度です!

ジュニアNISA

ジュニアNISAは2016年からスタートした新しい制度で、未成年名義での投資ができる口座のことです。

運用は保護者が行います。

投資対象商品は一般NISAと同じなのですが、制度の詳細は全く違います。

| 年齢 | 18歳未満 |

| 投資年間上限 | 80万円/年 |

| 非課税期間 | 5年間 |

| 投資対象 | 株式・投資信託、ETFなど |

| 注意点 | 購入は2023年末までで終了・2024年以降は非課税で売却が可能・2024年以降はいつもで非課税で引き出せる |

ジュニアNISAはあくまで、子どもの名義。

つまり「両親のNISA」+「子どものジュニアNISA」の両方利用できるので、非課税枠がお得に使えます!

あわせて読みたい

-

-

2023年でジュニアNISAが廃止!?今後はどうなる?わかりやすく解説します

続きを見る

③ メリットと注意点

NISAの最大のメリットは、投資利益が非課税になることです。これにより、利益を再投資に回すことができ、資産の増加を促進します。しかし、注意点もあります。非課税枠を超えた投資は通常の課税対象となり、NISA口座内での損失は他の投資と相殺できないため、リスク管理が重要です。また、2024年以降のNISA制度の変更にも注意が必要です。投資家はこれらの点を理解し、賢くNISAを活用する必要があります。

④ 選び方

NISA口座の選び方は、個々の投資スタイルや目的によって異なります。一般NISAは、短期的な利益を目指す方に適しています。つみたてNISAは、長期的な資産形成を目指す方に最適です。ジュニアNISAは、子供の将来のための資産形成に役立ちます。投資家は自分の投資目的やリスク許容度を考慮し、最適なNISA口座を選ぶことが重要です。

初心者の方向けに一般NISAとつみたてNISAを比較

3つ比較してきましたが、基本的に悩むのは一般NISAとつみたてNISAの2つ。

くらべてみると...

| 対象商品 | こんな人向け | |

|---|---|---|

| つみたてNISA | 金融庁が定めたきびしい基準を満たす投資信託・ETFのみ | 初心者向け |

| 一般NISA | 国内外株式、投資信託、ETFなどの幅広い商品 | 投資知識のある中級〜上級者向け |

幅広い商品の中から自分で選ぶ必要があります。投資初心者の方だとなかなか難しいですよね...

| 必要金額 | |

|---|---|

| つみたてNISA | 1日100円から取引可能・ポイントがたまる場合もありますよ |

| 一般NISA | 国内個別株を購入する場合数万〜数十万円必要 |

また、初心者や主婦が少額で投資を始めるときにも、一般NISAだと1回の取引に必要な金額が比較的大きくなりがち...ハードルが高いですね。

こんな方におすすめ

つみたてNISA→まずは小額で投資を始めようと思っている初心者の方

一般NISA→投資知識がある方

ジュニアNISA→18歳未満のお子さんがいて、投資知識がある方(2023年末で終了)

つまり、これから投資を始める初心者の方は「つみたてNISA」、「投資」に慣れた方は次の段階として「一般NISA」へ進めてみてください。

毎月5000円からでも出来る、主婦がNISAで賢く資産形成!

30代の主婦でもできる?私自身も30代の2児のママです。少額でもお金にも働いてもらい、将来の子ども・家族・自分のため

① 資産形成の第一歩

日本の個人金融資産の約2000兆円のうち、現金と預金が約54%を占めています。一方、株式や投資信託は約19%で、米国や英国の55%、42%と比べるとかなり低い水準です。日本政府は、貯蓄から投資へのシフトを促進し、投資からの所得、いわゆる資産所得を大幅に増やすことを目指しています。このために、NISAの大幅な拡張が提案されており、個人が税制面から投資を増やすことに力をいれています。

② 小額投資のコツ

小額投資の成功の鍵は、分散投資と長期投資です。NISAを利用することで、年間一定額を非課税で投資でき、リスクを分散しながら資産を増やすことが可能になります。特に、つみたてNISAは長期的な資産形成に適しており、定期的な小額投資でリスクを管理しながら資産を増やすことができます。

私自身も最初は毎月5000円から投資を始めました。少額から少しづつ長期間投資をすることが初心者の方でもできる投資法です。

③リスク管理

投資には常にリスクがつきものです。NISAを利用する際には、自分の投資目的、投資期間、リスクとリターンのバランスについて評価することが重要です。これにより、自分に適した投資スタイルを理解し、より効率的な投資が可能になります。

半年や1年毎に見直しや追加をしていくと、より資産形成がすすみますよ。

④長期的見通し

個人の資産所得を増やし、安定した資産形成を実現するためには、貯蓄から投資へシフトすることが大事です。このためには、NISAの拡張、金融教育の普及、顧客志向のビジネス運営の強化など、複数の柱を統合的に推進する必要があります。また、日本経済と企業の成長ポテンシャルの向上も重要で、これにより個人と企業の間で投資と投資収益が相乗的に増加する好循環が始まるでしょう。

まとめ:2023年末までのNISAも活用しよう!

- 3つのNISAの概要・それぞれの違い

- 初心者や主婦にに向いているNISAについて

- NISAを活用するときの優先順位

これらについてを説明しました。

つみたてNISAと一般NISAは併用ができないため、初心者の方はつみたてNISA、投資の知識がある方は一般NISA、という選び方をしましょう。

投資は長期戦です。少額からコツコツ初めて、10年後や20年後の自分へプレゼントを贈りましょう!